ECONOMIA

Por Maria Lucia Fattorelli – Rodrigo Ávila – Rafael Muller

Estudo realizado e divulgado pela Auditoria Cidadã da Dívida Pública, mostra que os gastos cresceram 33% em 2020, durante as políticas do Ministro Paulo Guedes. Assista à live realizada pela economista Maria Lúcia Fattorelli, Rodrigo Ávila e Rafael Muller e entenda melhor a situação e leia abaixo o estudo.

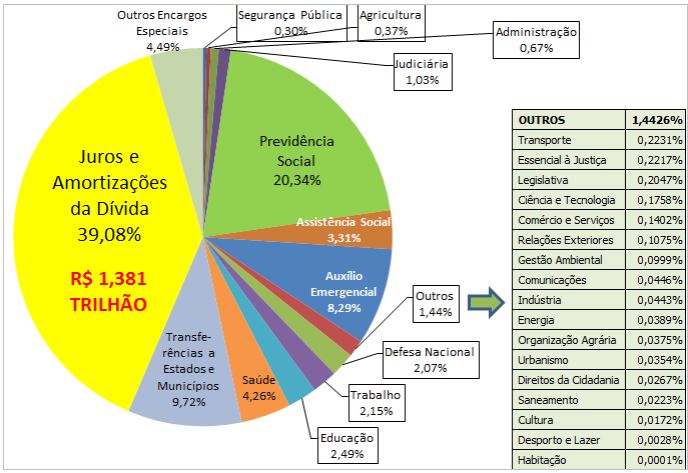

Neste estudo, apresentamos o gráfico do Orçamento Federal Executado (pago) em 2020 e mostramos o imenso privilégio dos gastos com a chamada dívida pública e seus mecanismos, em especial os operados pelo Banco Central, o que comprova a urgente necessidade de realização de auditoria integral, com participação social, a fim de enfrentarmos esse perverso Sistema da Dívida, que tem transformado o nosso rico país em um dos mais injustos e desiguais do planeta. É hora de virar o jogo!

Orçamento Federal Executado (pago) em 2020 = R$ 3,535 TRILHÕES

Inclui gastos do “Orçamento de Guerra” autorizado pela Emenda Constitucional 106/2020

Fonte: https://www1.siop.planejamento.gov.br/QvAJAXZfc/opendoc.htm?document=IAS%2FExecucao_Orcamentaria.qvw&host=QVS%40pqlk04&anonymous=true&sheet=SH06 Nota: Consulta em 15/1/2021. Orçamento Fiscal e da Seguridade Social. Inclui o chamado “Orçamento de Guerra”, aprovado por meio da Emenda Constitucional 106/2020 no contexto da pandemia. Gráfico por Função, com exceção das Funções “Encargos Especiais” e “Assistência Social”, cujas parcelas foram desmembradas de acordo com a natureza da despesa. A Função “Encargos Especiais” foi desmembrada em “Juros e Amortizações da Dívida” (GND 2 e 6); “Transferências a Estados e Municípios” (Programa 0903), e “Outros Encargos Especiais” (compostos principalmente de gastos de R$ 50 bilhões com o cumprimento de Sentenças Judiciais, e gastos de R$ 58 bilhões com garantias dadas aos bancos no âmbito do PRONAMPE, no valor de R$ 38 bilhões, e no âmbito do Fundo Garantidor de Investimentos no valor de R$ 20 bilhões, relacionados a empréstimos concedidos a micro, pequenas e médias empresas). A Função “Assistência Social” foi desmembrada para destacar a parcela referente ao “Auxílio Emergencial”, mostrada separadamente no gráfico.

Privilégio dos gastos com a Dívida Pública reforçam a necessidade de Auditoria Integral

O gráfico do orçamento federal divulgado anualmente pela Auditoria Cidadã da Dívida (ACD) já se tornou o carro-chefe das publicações da entidade, pois a sua apresentação didática facilita a compreensão da sociedade em relação à distribuição dos recursos federais.

O gráfico referente ao ano de 2020 inclui os gastos do chamado “Orçamento de Guerra” autorizado pela Emenda Constitucional 106/2020 para o período da pandemia da Covid-19, e mostra que, mais uma vez, a maior fatia do orçamento federal foi destinada aos pagamentos de juros e amortizações da dívida pública. Em 2020, os gastos com essa dívida atingiram R$ 1,381 TRILHÃO, quantia 33% superior ao valor gasto em 2019, privilegiando principalmente grandes bancos e investidores nacionais e estrangeiros.

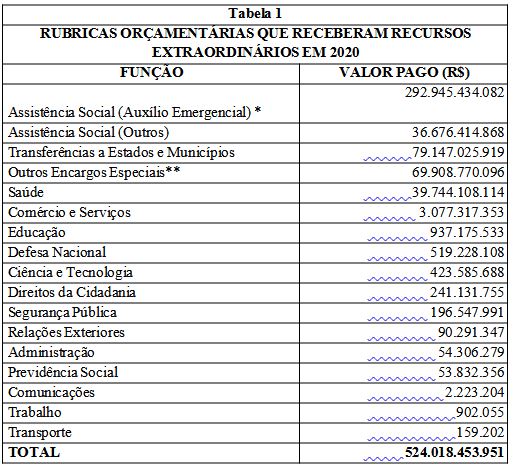

A inclusão dos gastos do chamado “Orçamento de Guerra” influenciou as seguintes rubricas orçamentárias, que receberam recursos extraordinários, conforme Tabela 1 abaixo:

Fonte: https://www1.siop.planejamento.gov.br/QvAJAXZfc/opendoc.htm?document=IAS%2FExecucao_Orcamentaria.qvw&host=QVS%40pqlk04&anonymous=true&sheet=SH06 Nota*: O valor do Auxílio Emergencial pago a quase 70 milhões de pessoas (inicialmente R$ 600,00/mês e reduzido para R$300,00) somou R$ 292,94 bilhões em 2020. Nota**:O Tesouro Nacional destinou R$ 58 bilhões ao Fundo Garantidor de Operações (FGO) e ao Fundo Garantidor de Investimentos (FGI), prestando garantias, às custas de emissão de títulos da dívida pública, aos empréstimos feitos pelos bancos às micro, pequenas e médias empresas no contexto da pandemia, sendo R$ 38 bilhões referentes ao PRONAMPE e R$ 20 bilhões a outros empréstimos no âmbito do FGI.

Esse aporte de recursos extraordinários majorou o Orçamento Federal Executado em R$ 524,02 bilhões no ano de 2020, o que obviamente afetou a representação gráfica percentual das diversas rubricas orçamentárias, especialmente se compararmos com dados de anos anteriores.

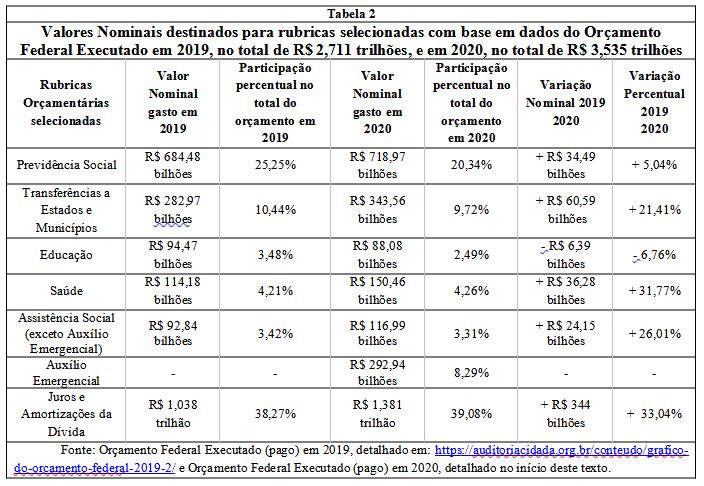

Para ilustrar e ajudar a compreensão da evolução dos gastos federais, apresentamos o comportamento de alguns gastos selecionados na tabela 2 a seguir:

A tabela 2, acima, evidencia a inaceitável redução dos gastos federais em Educação, tanto em termos nominais como percentuais, o que denota o descaso com as universidades públicas, institutos de educação federais, de pesquisa e outras instituições que produzem o conhecimento indispensável ao nosso desenvolvimento socioeconômico. Mostra também que apesar dos aportes de recursos extraordinários realizados em 2020, em áreas importantes como Saúde e Transferências para Estados e Municípios, o maior crescimento nominal de gastos está localizado nos gastos com juros e amortizações da dívida pública, que aumentou R$ 344 bilhões. Conforme também representado no gráfico do orçamento executado em 2020, o Auxílio Emergencial está sendo tratado separadamente de “Assistência Social” para não provocar distorção comparativa.

Porque os gastos com a Dívida Pública cresceram proporcionalmente mais que todas as demais rubricas orçamentárias

Os gastos com juros e amortizações da dívida pública consumiram a quantia de R$ 1,381 Trilhão em 2020, representando a maior fatia do orçamento federal, sendo também o gasto que apresentou o maior crescimento nominal, como antes detalhado, 33% superior ao valor gasto em 2019.

Dentre as explicações para essa elevação dos gastos com a dívida, ressaltamos o impacto das emendas constitucionais 95/2016 e 106/2020, além do elevado custo dos juros aplicados sobre a dívida pública, os gastos com variação cambial da dívida externa, as emissões para dar garantias aos bancos para que eles emprestassem às pequenas empresas, além do volume de vencimentos de títulos em 2020. O crescimento espantoso das operações compromissadas operadas de forma abusiva pelo Banco Central, que chegaram a superar R$1,7 trilhão em setembro/2020, também representam um gasto extorsivo com o que denominamos Bolsa-Banqueiro.

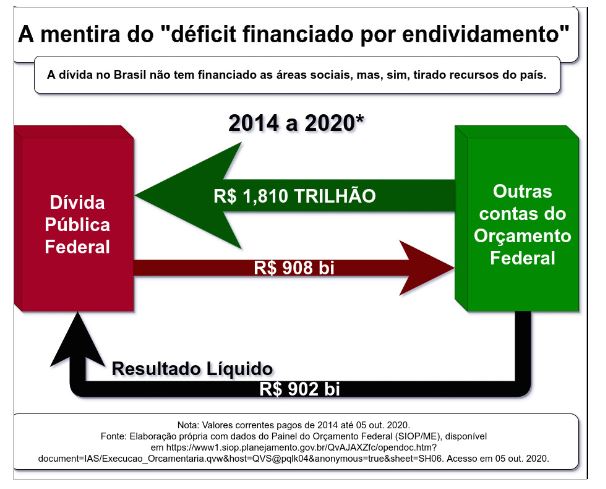

O governo tem alegado que R$ 302 bilhões de gastos com a pandemia teriam sido viabilizados pela emissão de títulos da dívida interna federal. Porém, cabe ressaltar que cerca de R$ 70 bilhões desse montante são referentes a títulos emitidos para dar garantias públicas aos bancos para que estes emprestassem para pequenas empresas, por exemplo, através do Pronampe e do Programa de financiamento de folha de pagamento. Adicionalmente, há que se ressaltar que possuíamos recursos na Conta Única do tesouro, provenientes de outras fontes, suficientes para arcar com os gastos com a pandemia, e temos detectado, desde 2014, a utilização desses recursos para pagar dívida pública, conforme diagrama “A mentira do déficit financiado por endividamento”, inserido mais adiante.

A Emenda Constitucional 95 (EC-95) deixou os gastos da chamada dívida pública fora do teto de gastos, sem controle ou limite algum, enquanto todos os gastos relacionados à manutenção da estrutura do Estado e serviços prestados à população estão submetidos a injustificado teto rebaixado, o que tem paralisado a possibilidade de investimentos em áreas essenciais, deixando a população desassistida em seus direitos constitucionais básicos.

O impacto dessa restrição imposta pela EC-95 tem sido sentido de forma dramática durante a pandemia, tanto na área da saúde – diante da insuficiência de hospitais, serviços de saúde em geral, equipamentos, pesquisa científica, inovações tecnológicas, profissionais de saúde e até materiais básicos de proteção e tratamento, como oxigênio, seringas etc. – como em áreas correlatas que interferem diretamente no agravamento do quadro pandêmico, como saneamento básico, transporte público, moradia, educação, assistência, entre várias outras. O drama que temos enfrentado mostra que a mera possibilidade de flexibilização da EC 95 para gastos urgentes em 2020 tem sido completamente insuficiente para reparar o estrago decorrente da histórica insuficiência de investimentos que deixaram de ser feitos durante anos, devido à priorização dos gastos com a dívida pública.

Por sua vez, a Emenda Constitucional 106 (EC-106) incluiu impressionantes privilégios oportunistas para os bancos e para os gastos financeiros com a dívida pública. Diante do estado de calamidade pública decorrente da pandemia, em vez de reduzir a zero os juros ou suspender o seu pagamento, a fim de destinar mais recursos para as áreas sociais e salvar vidas, a EC 106 fez o contrário e privilegiou ainda mais os rentistas durante a pandemia. Liberou totalmente o pagamento de juros, inclusive por meio da emissão de novos títulos da dívida, suspendendo a aplicação do Art. 167, III, da própria Constituição Federal, agravando assim a situação das contas públicas e aumentando a transferência de renda e riqueza dos mais pobres para os mais ricos. Os dados revelam o aumento dos gastos com a dívida pública em R$ 344 bilhões, alcançando a cifra de R$ 1,381 trilhão em 2020, equivalente a 472% do valor gasto com o “Auxílio Emergencial”.

A EC-106 incluiu também, em seu Art. 7º, a possibilidade de o Banco Central atuar como um mero agente no mercado de balcão e adquirir papéis podres dos bancos, sem qualquer limite, podendo gastar trilhões de reais que irão impactar no crescimento da dívida pública sem contrapartida. Em 2020, o Banco Central chegou a expedir uma circular sobre tal operação, como analisamos em https://auditoriacidada.org.br/conteudo/por-que-gastar-trilhoes-para-comprar-papel-podre-analise-da-circular-4-028-do-banco-central-por-maria-lucia-fattorelli/ , mas ainda não realizaram compras de papéis podres dos bancos, tendo em vista que o referido Art. 7º está sendo questionado junto ao Supremo Tribunal Federal, por meio da Ação Direta de Inconstitucionalidade ADI 6417, conforme peças disponíveis em https://auditoriacidada.org.br/conteudo/acao-direta-de-inconstitucionalidade-ec-106-art-7/ .

O principal fator de crescimento da dívida pública federal em 2020 está localizado no crescimento espantoso das operações compromissadas operadas de forma abusiva pelo Banco Central, que chegaram a superar R$1,7 trilhão em setembro/2020, conforme detalhado em capítulos da novela “Assalto aos Cofres Públicos” disponível em https://auditoriacidada.org.br/conteudo/assalto-aos-cofres-publicos-pl-3-877-2020-pl-9-248-2017-plp-19-2019-e-plp-112-2019/ .

Na prática, tais operações se prestam a remunerar diariamente a sobra de caixa dos bancos, embora não exista amparo legal para isso, por isso, para agradar aos bancos, se busca aprovar o PL 3.877/2020i, que não só visa “legalizar” tal remuneração injustificada aos bancos, como também a deixar sem limite ou parâmetro algum, eternizando a BOLSA-BANQUEIRO injustificada!

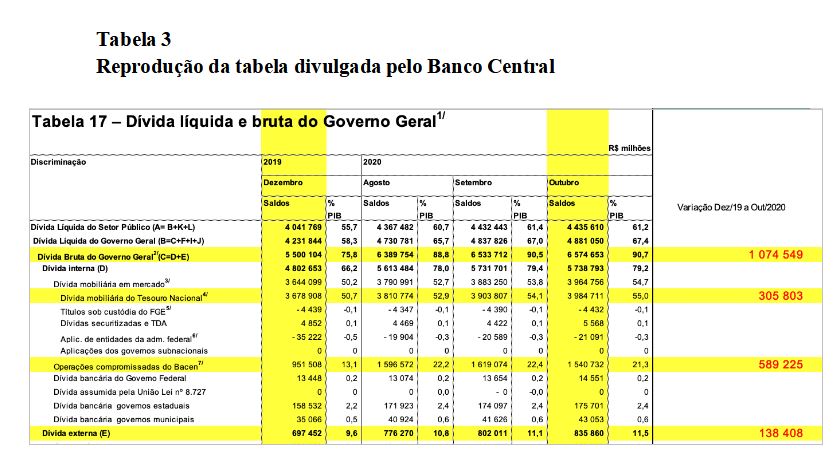

Analisando-se detalhadamente os dados oficiais reproduzidos na Tabela 3 a seguir, percebe-se claramente que o crescimento da dívida bruta do governo geral neste ano, até outubro/2020, foi de R$ 1,075 trilhão, sendo que a maior parte desse crescimento se deve ao aumento espantoso de R$ 589,2 bilhões no estoque das “Operações Compromissadas”.

O PL 3.877/2020 de autoria do Senador Rogério Carvalho do PT/SE, assim como o PL 9.248/2017, de autoria de Michel Temer, Henrique Meireles e Ilan Goldfajn, e o PLP 112/2019, enviado por Paulo Guedes, Roberto Campos Neto e Jair Bolsonaro, criam a figura do “Depósito Voluntário Remunerado” aos bancos pelo Banco Central para “legalizar” a remuneração diária da sobra de caixa dos bancos às custas de recursos públicos. Ver INTERPELAÇÃO EXTRAJUDICIAL AOS DEPUTADOS https://auditoriacidada.org.br/parlamentares-recebem-interpelacao-extrajudicial-para-barrar-a-pl-3877-2020-na-camara-dos-deputados/

https://www.bcb.gov.br/content/estatisticas/docs_estatisticasfiscais/Notimp3.xlsx Tabelas 17 e 19

É evidente que o agravante crescimento da dívida pública está relacionado a esse mecanismo operado pelo Banco Central, sob a desculpa de necessidade de controle de liquidez, sendo que em 2020, o próprio Banco Central injetou R$ 1,2 trilhão de liquidez nos bancos a partir de março de 2020, como amplamente noticiado. A justificativa para tal injeção de liquidez foi a alegação de que os bancos iriam facilitar empréstimos às empresas, mas aconteceu o contrário conforme detalhado no Capítulo 2 da novela “Assalto aos Cofres Públicos” disponível em https://auditoriacidada.org.br/conteudo/assalto-aos-cofres-publicos-pl-3-877-2020-pl-9-248-2017-plp-19-2019-e-plp-112-2019/ .

O dinheiro que deixou de ser emprestado às empresas e à sociedade em geral foi destinado aos depósitos ilegais junto ao Banco Central, aumentando a remuneração da sobra de caixa dos bancos às custas do crescimento da dívida pública e dos gastos com essa chamada dívida. O rombo das contas públicas se encontra aí, nos gastos do Banco Central, como detalhado em recente artigo https://auditoriacidada.org.br/conteudo/tesouro-gastou-quase-r-3-tri-com-o-banco-central-desde-2010/ , e não na estrutura do Estado que se quer destruir com as propostas que tramitam no Congresso Nacional e visam aumentar ainda mais os privilégios da chamada dívida pública, conforme citado no artigo disponível em https://auditoriacidada.org.br/conteudo/extra-classe-pecs-em-analise-no-congresso-aniquilam-estrutura-do-estado-e-aumentam-privilegios-dos-bancos-por-maria-lucia-fattorelli/ .

As micro, pequenas e médias empresas enfrentaram imensas dificuldades para acessar crédito bancário, o que foi minorado somente quando o Tesouro Nacional liberou R$ 58 bilhões aos bancos, às custas de mais emissão de títulos da dívida pública que mais uma vez influenciaram em seu crescimento em 2020, para privilegiar os bancos que se negaram a cumprir sua missão essencial que é realizar empréstimos!

Historicamente, os juros têm sido o principal fator de crescimento da dívida pública. Inicialmente, é preciso lembrar que apenas uma parte dos títulos públicos que compõem a Dívida Pública Mobiliária Federal interna (DPMFi) são remunerados com base na Selic, e a maior parcela corresponde a títulos prefixados ou remunerados com base em outros indicadores. Por essa razão, apesar de a Selic ter caído e se encontrar no patamar de 2% ao ano, a taxa média de remuneração dos títulos da dívida federal pelo Tesouro Nacional nos últimos 12 meses de 2020 foi de 8,4% ao ano, ou seja, mais de 4 vezes o valor da Selic.

É importante ressaltar esse aspecto, diante dos diversos discursos equivocados de que o problema do endividamento público estaria solucionado face à queda da Selic. Os dados demonstram que o rombo provocado pelos gastos com a dívida pública segue imenso, consumindo recursos que deveriam se destinar às urgentes necessidades sociais, especialmente em tempos de pandemia.

Natureza dos Gastos com a Dívida Pública

Preliminarmente, é preciso ressaltar que o próprio Tribunal de Contas da União já declarou que a dívida pública brasileira não tem servido para investimentos no país, conforme trecho de palestra disponível em https://auditoriacidada.org.br/video/tcu-afirma-que-divida-nao-serviu-para-investimento-no-pais/ .

Ora, se não tem servido para investimentos, para que tem servido? Em recente artigo disponível em https://auditoriacidada.org.br/conteudo/para-que-tem-servido-a-divida-publica-no-brasil-por-maria-lucia-fattorelli/ mostramos que a dívida pública brasileira tem sido formada por diversos mecanismos financeiros ilegais e ilegítimos, como a remuneração da sobra de caixa dos bancos antes mencionada, por exemplo, mas o principal fator de crescimento histórico da dívida decorre da aplicação de juros elevadíssimos, como atestam diversos documentos oficiais.

Exatamente para esconder o histórico peso dos juros da dívida, grande parte dessa despesa com “juros” tem sido contabilizada como se fosse “amortização”, como denunciado pela Auditoria Cidadã da Dívida desde a CPI da Dívida Pública realizada na Câmara dos Deputados (Ver Relatório apresentado ao Ministério Público disponível em: https://auditoriacidada.org.br/conteudo/relatorio-especifico-de-auditoria-cidada-da-divida-no-1-2013/ .

O gráfico divulgado anualmente pela Auditoria Cidadã da Dívida (ACD) é construído com dados oficiais disponibilizados pelo governo federal, e soma os gastos com juros e amortizações da dívida exatamente por causa dessa manobra de contabilização de juros como se fosse amortização, conforme explicação resumida em https://auditoriacidada.org.br/explicacao/ .

Em 2020, por exemplo, o governo contabilizou oficialmente como “juros da dívida” apenas o valor de R$ 347 bilhões, enquanto o valor efetivamente gasto com tais juros ficou muito acima disso. Calculando-se uma estimativa extremamente conservadora, que não considera os juros incidentes sobre emissões de dívida federal ocorridas durante o ano, obtém um gasto com juros da dívida federal de no mínimo R$ 515 bilhões em 2020. Essa estimativa foi obtida mediante a multiplicação do custo médio da dívida federal divulgado pela Secretaria do Tesouro Nacional, de 8,4% a.a., pelo estoque da dívida pública federal no início de 2020, no valor de R$ 6,137 trilhões. Essa estimativa mostra que o valor mínimo dos juros em 2020 teria sido de R$ 515 bilhões, enquanto o valor do gasto com juros informado pelo governo no SIAFI foi R$ 347 bilhões, nitidamente inferior ao valor efetivamente pago. Isso ocorre devido à contabilização de grande parte dos juros como se fosse “amortização”, como temos denunciado há anos!

Considerando a completa ausência de transparência em relação aos gastos com juros que são computados como “amortização”, as rubricas “juros” e “amortizações” precisam ser somadas para representar os gastos com a dívida pública em cada ano, como temos representado nos gráficos da ACD divulgados anualmente.

Alguns analistas ignoram ou desconhecem a contabilização de juros como se fosse amortização, e têm criticado o gráfico divulgado pela ACD. Alegam, equivocadamente, que os gastos com a dívida não deveriam incluir os pagamentos referentes às amortizações, que, segundo eles, seriam correspondentes a mera “rolagem” ou “refinanciamento”, ou seja, o pagamento de amortizações com recursos obtidos com novos empréstimos. Segundo eles, tratar-se-ia apenas de mera troca de dívida velha por nova, sem representar nenhum gasto orçamentário.

Tal crítica não tem respaldo nos dados oficiais e mostra desconhecimento do processo de contabilização dos gastos com a chamada dívida pública. A dita “rolagem” não representa somente amortizações efetivas, mas inclui o pagamento de grande parte dos juros da dívida, como antes mencionado, os quais são contabilizados como se fossem “rolagem” exatamente para não mostrar o imenso peso dos juros para os cofres públicos e escapar da restrição prevista no Art. 167, III, da Constituição Federal, privilegiando os gastos financeiros com a dívida, em detrimento de investimentos de interesse social, como temos denunciado há anos.

É preciso ressaltar ainda que, em 2020, a parcela de R$ 458 bilhões, empregada no pagamento de juros e amortizações é proveniente de fontes que nada tem a ver com novos empréstimos, ou seja, quase meio trilhão de reais também não se enquadrariam no conceito de “rolagem”. Esses R$ 458 bilhões correspondem a receitas provenientes de lucros das empresas estatais, lucros do Banco Central, recebimento de dívidas que a União é credora, remuneração da conta única do Tesouro nacional, ou seja, recursos provenientes de outras fontes distintas da emissão de novos títulos da dívida, e que poderiam se destinar a outros gastos públicos de interesse da sociedade, em especial nas áreas de Educação, Saúde e Assistência Social, mas estão sendo consumidos nos pagamentos da dívida.

Esse fato é mais uma evidência da importância da realização da auditoria com participação social, pois a ferramenta da auditoria revela e prova as manobras feitas para desviar recursos públicos para os privilegiados rentistas, como a destinação desses R$ 458 bilhões em 2020, por exemplo, que poderiam ter feito grande diferença no enfrentamento da pandemia, mas foram consumidos nos gastos com a chamada dívida.

Ademais, a utilização desses R$ 458 bilhões em 2020 para pagar dívida demonstra que ao contrário do discurso de que a dívida pública estaria supostamente financiando áreas sociais, na realidade, a dívida tem subtraído recursos das áreas sociais desde a crise fabricada em 2014, como explicado em recente artigo disponível em https://auditoriacidada.org.br/conteudo/a-mentira-do-deficit-orcamentario-por-rodrigo-avila/, ilustrado no diagrama a seguir:

Enquanto países desenvolvidos continuamente tomam empréstimos para investir na economia, gerando resultado em termos de desenvolvimento, renda e arrecadação tributária – e subsequentemente tomando novos empréstimos para novamente impulsionar a economia – no Brasil novos títulos têm sido sucessivamente emitidos para pagar juros e amortizações de dívidas anteriores, transferindo sistematicamente renda e riqueza dos mais pobres para os muito ricos e condenando o país à injustiça social e ao atraso tecnológico. Ainda assim, alguns analistas revelam a sua incompetência ou má fé, ao afirmar que a chamada “rolagem” não teria nenhum significado orçamentário ou econômico, quando os dados comprovam o contrário.

Por fim, alguns analistas chegam ao disparate de afirmar que devido ao fato de a maior parte da dívida pública se denominar em moeda nacional, se poderia simplesmente emitir moeda aos trilhões e quitá-la, entregando esses trilhões de reais aos detentores dos títulos da dívida, sem qualquer verificação por meio da auditoria. Os que apoiam esse cego pagamento da dívida ignoram toda a composição ilegal, ilegítima e até fraudulenta de grande parte da chamada dívida pública. Propor pagamento de dívida sabidamente marcada por ilegalidades comprovadas até por diversas Comissões Parlamentares de Inquérito no Congresso Nacional é a mesma coisa que propor abertamente o desvio de dinheiro público para a corrupção, para desonerações tributárias escandalosas, e outros privilégios absurdos que só favorecem àqueles que já são muito ricos.

Os referidos analistas também ignoram a atual política monetária suicida do Banco Central (BC), que remunera a sobra de caixa dos bancos sob alegação de “controle de liquidez”. Ou seja, mesmo que a dívida fosse toda paga em dinheiro, o BC logo recolheria este valor, e aumentaria a remuneração aos bancos e rentistas sobre este montante majorado, pagando-lhes juros diários, exacerbando ainda mais os privilégios dos bancos, como verificado em 2020 quando o BC liberou o pacote de liquidez deR$1,2 trilhão, antes comentado. Interessante observar que os mesmos analistas que defendem tal privilégio dos bancos costumam também defender o PL 3.877/2020, que dá ao presidente do BC, costumeiramente proveniente do setor financeiro, a prerrogativa de remunerar livremente, sem limite ou parâmetro algum, à vontade, a sobra de caixa dos bancos.

Defender emitir e destinar trilhões para pagar cegamente a dívida pública antes de uma auditoria significa doar essa montanha de recursos públicos abertamente para o setor financeiro, pois os bancos são os maiores detentores de títulos públicos, e também para grandes rentistas que já são os mais ricos do país. Tal ato agravaria ainda mais a concentração de renda e riqueza, além do impacto ambiental devido à elevação do consumo dos ricos, colocando toda a capacidade produtiva do país a serviço de uma elite que não trabalha e vive de juros.

Ademais, os que defendem o completo pagamento da dívida pública antes de realizar a auditoria, mediante emissão de moeda aos trilhões, sem qualquer restrição, contraditoriamente reconhecem que há uma restrição para a emissão de moeda: o limite da capacidade instalada da economia, que poderia sim ser aumentada, porém, de forma paulatina, ou seja, sempre há um limite para esta capacidade. Portanto, a entrega de moeda para o setor rentista sempre vai significar a retirada de renda e riqueza da classe trabalhadora em benefício da classe rentista.

A Auditoria Cidadã da Dívida sempre foi favorável à emissão de moeda, porém, para investimentos sociais, e não para acobertar fraudes e acentuar ainda mais a concentração de renda e riqueza no país.

Conclusão

Os dados resumidos no presente estudo comprovam mais uma vez a necessidade de auditoria da dívida, especialmente no Brasil. Enquanto diversos países tomam empréstimos para investir na economia real, aumentando a atividade econômica e gerando resultado em termos de desenvolvimento socioeconômico, emprego, renda e arrecadação tributária, no Brasil a natureza da chamada dívida pública tem sido marcada por mecanismos financeiros sem qualquer contrapartida real, juros elevadíssimos, juros sobre juros, e contratação de nova dívida sucessivamente para sustentar esse Sistema da Dívida.

Esse funcionamento distorcido do endividamento público no Brasil tem minado nossas possibilidades de desenvolvimento socioeconômico, condenando o rico Brasil a um atraso tecnológico inaceitável, pois a riqueza produzida pela classe trabalhadora é transferida para os que vivem de juros, beneficiando grandes bancos e investidores nacionais e estrangeiros.

Precisamos avançar com a realização da auditoria da dívida, com participação cidadã, e interrompermos imediatamente os inaceitáveis mecanismos que usurpam o instrumento do endividamento público e têm consumido recursos que deveriam ser destinados ao atendimento das necessidades sociais e ao nosso desenvolvimento socioeconômico, como temos denunciado na campanha É HORA DE VIRAR O JOGO, disponível em https://auditoriacidada.org.br/e-hora-de-virar-o-jogo/ .

AUDITORIA JÁ!

É HORA DE VIRAR O JOGO!