Por Eva Pardo para Zona Crítica

Casi todos los días llegan a nosotros noticias relacionadas con la disminución de los recursos públicos destinados a fines sociales o de privatizaciones de servicios públicos como el agua, los registros civiles, la sanidad, etc., debido a las presiones que los mercados financieros ejercen sobre la economía española.

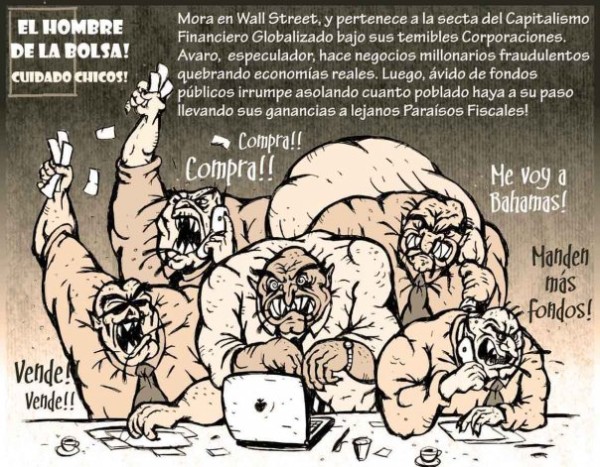

Esos impersonales “mercados” fantasmas parecen haberse convertido en los gobernantes supremos de la vida de millones de personas y en los responsables finales de los continuos recortes sociales que los gobiernos están realizando durante los últimos años y que la ciudadanía estamos sufriendo a todos los niveles.

Dado que los mercados están jugando un papel clave en el empeoramiento de las condiciones sociales, busquemos una solución: reeduquémoslos, reconfigurémoslos para que se reconviertan en una herramienta que ayude a que su actividad se oriente al bienestar de las personas y no den la espalda a sus necesidades.

Pero… ¿quiénes son esos mercados?, ¿qué son?, ¿cómo han surgido?, ¿quién maneja sus hilos?, ¿cómo han llegado a convertirse en ese monstruo ingobernable?… Y, sobre todo, ¿cómo cambiamos su forma de actuar? Todos coincidiremos en que encontrar respuestas compartidas por todos a esas preguntas en este breve artículo es imposible, pero, por lo menos, estas líneas pueden servir de partida para que seamos conscientes de que nosotros mismos podemos impulsar un cambio que humanice a las fuerzas por las que se rigen estos mercados y avanzar hacia una @EconomiaJusta.

Para entender la razón de ser de los mercados financieros, centrémonos en una de su funciones básicas, en la que se encuentra su origen: la de canalizar ahorro. De una forma simple, los mercados financieros pueden definirse como un mecanismo que permite que las personas o proyectos que necesitan dinero (demandantes de financiación) lo obtengan de aquellas personas que lo tienen (ahorradores) a través de los productos que ofrecen las instituciones financieras. Con los años, este mecanismo tan simple se ha vuelto cada vez más complicado por la creación de nuevos productos financieros basados en otros productos financieros que han surgido como consecuencia de la ingeniería financiera. Simultáneamente a este proceso, también se han ido incorporando nuevas normas e instituciones supervisoras y reguladoras del sistema.

Aunque los productos han aumentado en cantidad y complejidad, los mercados financieros siguen canalizando dinero mediante un proceso en el que actúan, y por tanto, del que son responsables en mayor o menor medida: entidades financieras, empresas de servicios de inversión, supervisores, reguladores y clientes. Sobre el papel de entidades financieras, empresas de servicios de inversión, supervisores y reguladores, se ha hablado mucho, pero no olvidemos que también cualquiera de nosotros, como clientes de productos de ahorro e inversión, somos parte del sistema.

¿Qué podemos hacer nosotros directamente para reconfigurar los mercados financieros? El primer paso es ser conscientes de que el dinero que cada uno de nosotros tiene depositado en una cuenta bancaria o en algún producto de inversión alimenta esos mercados; es decir, equiparándolo con un proceso productivo, nuestro dinero es la “materia prima” que permite a los mercados financieros crear sus productos (hipotecas, preferentes, fondos de inversión, fondos de pensiones, etc.).

A continuación, deberíamos plantearnos si queremos elegir el uso que los mercados financieros hacen de nuestro dinero, para, de esta forma, definir y comunicar a los mercados los principios con los que queremos que operen con él. Pese a lo difícil que pueda parecer comunicar nuestras prioridades a esos impersonales y “todopoderosos” mercados, ya hay formas de hacerlo.

Una primera alternativa para reenfocar la operativa de los mercados financieros hacia un enfoque más social es otro modelo de banca, la “banca ética”, en la que se basó nuestro artículo de la semana pasada en Zona Crítica.

Otra alternativa nos la ofrecen los productos de Inversión Socialmente Responsable o, de forma abreviada, productos ISR. En este caso, se trata de productos financieros gestionados por cualquier banco tradicional, pero que, además de los criterios financieros típicos, incluyen entre sus criterios de inversión aspectos sociales, ambientales y de buen gobierno. Hay muchas formas de incorporar estos aspectos extra-financieros y todas buscan que el dinero se destine a financiar empresas y proyectos con un mejor comportamiento.

Busquemos nuevas alternativas. Es necesario avanzar. Mientras tanto, empecemos a utilizar las que ya existen.

Eva Pardo forma parte de Economistas Sin Fronteras

Este artículo refleja exclusivamente la opinión de su autora.