Unregulierte Schattenbanken gefährden das weltweite Finanzsystem. Doch in der «Too-big-to-fail»-Diskussion sind sie kaum ein Thema.

Urs P. Gasche für die Online-Zeitung INFOSperber

Seit der Einverleibung der Credit Suisse ist die UBS ungleich größer als im Jahr 2008, als der Staat die Großbank noch retten konnte. Jetzt streiten sich Bundesrat, Finanzmarktaufsicht und die UBS über künftige Rahmenbedingungen. Sie sollen dafür sorgen, dass der Finanzplatz bei einer drohenden Zahlungsunfähigkeit der UBS nicht zusammenbricht und dass ein überforderter Staat nicht eingreifen muss.

Als Folge der Finanzkrise von 2008 hatte die Politik die Freiheit der Großbanken geringfügig eingeschränkt und die Aufsicht leicht verstärkt. Die eher zahnlosen Maßnahmen gingen den Spekulanten bereits zu weit. Sie verlagerten viele Geschäfte in sogenannte Schattenbanken.

Die wenig bekannten Schattenbanken beherrschen etwa die Hälfte des weltweiten Finanzsektors. Trotzdem berichtet die Finanzpresse wenig über sie und die anderen Medien fast nie. Eine Ausnahme war am 20. Oktober die «Sonntags-Zeitung». Der langjährige ARD-Korrespondent Hans-Jürgen Maurus warnte:

«Fonds und Beteiligungsgesellschaften graben traditionellen Banken das Wasser ab. Das bringt ungeahnte Risiken mit sich.»

Bereits nach dem Debakel der Credit Suisse hatte Infosperber ein «Dossier Finanzcasino» veröffentlicht: «Bei den Schattenbanken geht es um systemrelevante, intransparente Wettgeschäfte in Billionenhöhe, über welche die Medien weitgehend schweigen».

«Das bemerkenswerte Wachstum privater Fonds und anderer Finanzquellen außerhalb der regulierten Banken ist die größte Bedrohung für die Stabilität des Finanzsystems der Eurozone.»

Elizabeth McCaul, Aufsicht Europäische Zentralbank, «SoZ» vom 20.10.2024.

Zu den sogenannten Schattenbanken ohne Banklizenzen gehören

- private Beteiligungsgesellschaften wie Blackrock, Vanguard, State Street und viele andere

- private Hedgefunds

- Anlagefirmen

- Vermögensverwalter

- Gesellschaften für Immobilienanlagen

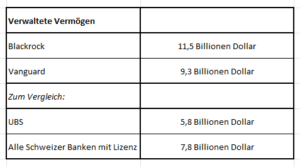

Das Ausmaß des weitgehend unregulierten Treibens dieser Akteure illustrieren folgende Beispiele für die Höhe der verwalteten Vermögen:

Quellen: Manager, Statista, Vanguard, Swissbanking, UBS

Schattenbanken haben folgende Eigenschaften:

- Sie brauchen keine Bankenlizenz und sind deshalb noch weniger reguliert als Großbanken.

- Schattenbanken sollten kein Geld schaffen. Sie tun es aber trotzdem, wenn auch in geringerem Maß als lizenzierte Banken;

- Schattenbanken können bei den Zentralbanken kein Geld direkt ausleihen. Sollte allerdings ein Schatten-Finanzkonzern wie etwa Blackrock in Schieflage geraten, wäre er «too big to fail». Die Zentralbank müsste für die Rettung dieser Schattenbank sorgen.

Sowohl Großbanken wie Schattenbanken betreiben casinoartige Wettgeschäfte. Die kaum regulierten und kaum beaufsichtigten Schattenbanken können wie Großbanken große Risiken eingehen. In Zeiten niedriger Zinsen sind solche Geldanlagen von Schattenbanken auch für Pensionskassen oder Lebensversicherungen attraktiv, weil sie höhere Erträge abwerfen. Allerdings mit entsprechend hohen Risiken.

Schattenbanken können den ganzen Bankensektor in eine Schieflage bringen. Der Internationale Währungsfonds bezeichnet die Risiken der intransparenten Schattenbanken als «schwer einschätzbar».

Auch Großbanken mischen bei den Schattenbanken mit. Einige sind selbst Besitzer und Verwalter von Hedgefunds. Rudolf Elmer, früher Manager der Bank Julius Bär und Geschäftsführer der Julius Baer Bank & Trust auf den Cayman Islands, sagte, dass viele Schattenbanken auf den Cayman Islands und in anderen Steueroasen lediglich juristische Konstrukte seien. Mit Hilfe von Stimmrechtsaktien würden Großbanken viele Schattenbanken kontrollieren. Die operativen Geschäfte würden Großbanken in ihren eigenen Rechenzentren abwickeln.

Um im internationalen Geschäft der Vermögensverwaltung mithalten zu können, bieten Großbanken auch «alternative» Anlageprodukte von Schattenbanken an.

Wettcasino: Spekulieren mit Hebelwirkung («Leverage»)

Es gibt unzählige «Finanzprodukte», mit denen Schattenbanken wie Großbanken spekulieren können.

Optionen oder Futures sind Termingeschäfte. Es wird ein Kauf oder ein Verkauf von Aktien, Obligationen oder Währungen an einem bestimmten künftigen Zeitpunkt abgeschlossen. Die Spekulanten wetten, dass bis zu diesem Zeitpunkt ein Aktienkurs steigt oder fällt, oder der Dollar und andere Währungen stärker oder schwächer werden.

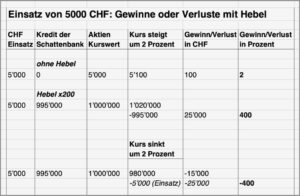

Eine Super-Rendite lockt, wenn man die Wetten mit einem «Hebeleffekt» («leverage») versieht: Statt 5000 Franken einzusetzen, um 100 Aktien zu kaufen, kann man – beispielsweise dank eines 200-fachen «Hebels» – mit den 5000 Franken für 1’000’000 Franken 20’000 solche Aktien kaufen. Die Schattenbank gewährt einen Kredit in Höhe von 995’000 Franken und begnügt sich als Sicherheit mit den erhaltenen 5000 Franken. Sie verdient an den Börsengebühren, Dividenden und Zinsen.

Sollte der Aktienkurs bis zum vereinbarten Datum wie spekuliert um 2 Prozent steigen, lockt innerhalb kurzer Zeit ein Gewinn von 400 Prozent oder in unserem Beispiel von 25’000 Franken (Aktienwert 1’020’000 minus Kredit von 995’000 Franken; allfällige Zinsen auf dem Kredit und Dividenden der Aktien ausgeklammert).

Kommentar der «NZZ»: «Damit lassen sich auch in einem Umfeld mit niedrigen oder negativen Zinsen durchaus schöne Renditen erzielen».

upg © Größere Auflösung hier

Die Risiken für den Spekulanten und für die Schattenbanken sind offensichtlich: Falls der Kurs um 2 Prozent sinkt, beträgt der Verlust für die Bank brutto 15’000 Franken. Die Schattenbank, die nur 5000 Franken als Sicherheit verlangte, muss die fehlenden 15’000 Franken beim Spekulanten eintreiben und hoffen, dass dieser solvent ist.

Der Spekulant erleidet auf dem Kurswert der Aktien einen Verlust von 15’000 Franken (allfällige Zinsen auf dem Kredit und Dividenden der Aktien ausgeklammert). Der Einsatz von 5000 Franken führt beim Spekulanten innerhalb kurzer Zeit also zu einem Verlust von 400 Prozent.

Einsatz nicht ein paar Tausend Franken, sondern bis zu Hunderten Millionen

Die tatsächlichen Dimensionen sind um Potenzen größer. Denn Schattenbanken setzen bei ihren Wetten nicht 5000 Franken ein, sondern Hunderte von Millionen Franken – jeweils mit einem bis zu 500-fachen Hebel. Die Schattenbanken sind gegenüber den Großbanken im Vorteil, weil sie kaum reguliert sind.

Um die Chance auf kurzfristige Spekulationsgewinne nochmals zu vervielfachen, gibt es sogar Optionen auf Futures (statt direkt auf Währungen oder Aktien). Man nennt diese Super-Spekulation auch «Derivate auf Derivate».

Im Wettcasino der Finanzwelt besonders beliebt: Die Spekulanten nutzen bei all diesen Derivaten den oben beschriebenen «Leverage»- oder Hebeleffekt.

Mit Manipulationen nachhelfen

Weil enorme Gewinne locken und enorme Verluste drohen, ist die Versuchung riesig, Börsenkurse in die gewünschte Richtung zu manipulieren. Wenn beispielsweise große Hedgefunds oder Vermögensverwalter wie BlackRock, Vanguard oder Carlyle Group auf die Abwertung einer Währung oder auf den Kurszerfall einer Unternehmensaktie wetten, können sie die Wechselkurse oder den Aktienkurs mit ihrer Marktmacht beeinflussen beziehungsweise manipulieren.

In den Medien heißt es dann, «die Märkte» hätten das Vertrauen in diese oder jene Währung oder in dieses oder jenes Unternehmen verloren.

Besonders gerne spekulieren Hedgefunds und andere gegen schwache Währungen verschuldeter Länder in Südamerika, Afrika oder Asien. Fallen solche Währungen dann wie gewünscht in den Keller – mit allen Konsequenzen für die dortige Armut –, machen diese Hedgefunds fette Gewinne.

Hauptsache, es werden große Gewinne versprochen

Sogenannte «strukturierte» Bankprodukte kombinieren oft eine Anleihe mit einer oder mehreren Optionen, um bestimmte Risiko-Rendite-Profile zu erzeugen. Großbanken sind sehr erfinderisch, wenn es darum geht, neue solche Spekulationsprodukte zu verkaufen. In ganzseitigen Inseraten hatte die Credit Suisse den Kunden und Pensionskassen «Renditeoptimierungsprodukte» schmackhaft gemacht, beispielsweise mit dem unverständlichen Namen «Autocallable Barrier Reverse Convertibles».

Es ist nicht transparent, wie aktiv die kaum regulierten Schattenbanken mit sogenannten «strukturierten Produkten» spekulieren.

Man muss sich nicht dumm vorkommen, wenn man das Funktionieren solcher Spekulationspapiere nicht versteht. Der langjährige Chef der Deutschen Bank, Josef Ackermann, antwortete Anfang 2022 in der NZZ auf die Frage, ob er selber diese Produkte verstehe: «Bei dieser Komplexität der Materie muss sich ein Bankchef auf die Fachkompetenz eines starken Teams verlassen können. Es werden täglich neue Produkte kreiert.»

Wie wenn man auf einen Autounfall des Nachbarn wettet

Damit nicht genug. Beliebte Spekulationspapiere sind die Credit Default Swaps (CDS). Diese «Versicherungspapiere» dienen offiziell dazu, sich abzusichern gegen das Ausfallrisiko von Krediten oder gegen die Nicht-Rückzahlung von Unternehmens-Obligationen.

Das ist eine nützliche Sache.

Nur: Heute sichern die allerwenigsten der oft außerbörslich gehandelten CDS-Papiere ein real eingegangenes Risiko ab. Man kann mit CDS beispielsweise das Ausfallrisiko von Obligationen absichern, ohne dass man diese Obligationen besitzt. Man sichert also gar kein gemachtes Geschäft ab, sondern nutzt diese CDS als Wettpapiere. Fällt dann wie gewettet die Bonität und der Kurs der Obligation, dann steigt entsprechend der Preis des börsengehandelten «Versicherungspapiers» CDS. Der Spekulant kann die gekauften CDS zu einem viel höheren Kurs wieder verkaufen.

Mit Optionen auf CDS kann man auch diese Wetteinsätze hebeln.

Entsprechend groß ist auch da die Versuchung der Manipulation. Die Spekulanten können einem fallenden Kurs nachhelfen, indem mehrere zusammen in die gleiche Richtung wetten und indem in den Wirtschaftsmedien gegen dieses Unternehmen Stimmung gemacht wird.

Der Kauf solcher «Versicherungs»-Zertifikate oder CDS dient in diesen Fällen ausschließlich der Spekulation oder sogar der Manipulation. Ein volkswirtschaftlicher Nutzen entsteht nicht.

CDS-Papiere ausschließlich zum Spekulieren kaufen, ist nicht etwa die Ausnahme. Nach Angaben des emeritierten Zürcher Finanzprofessors Marc Chesney dienen die allermeisten der gekauften CDS nicht mehr dazu, reale Geschäfte abzusichern. Es sind vielmehr reine Wettgeschäfte der Finanzcasinowirtschaft. Chesney erläuterte diese Spekulation mit folgender Analogie:

«Niemand kann eine Autoversicherung abschließen, ohne ein Auto zu besitzen […] Man kann auch keine zehn oder hundert Versicherungen für das Auto des Nachbarn abschließen in der Hoffnung, dass er einen Unfall hat. Man hätte dann ein Interesse daran, das Auto des Nachbarn zu manipulieren! In der Finanzwelt aber ist es gang und gäbe, auf die Zahlungsunfähigkeit von Unternehmen, mit denen keinerlei Geschäftsbeziehungen bestehen, zu spekulieren und möglicherweise die Zahlungsunfähigkeit dann zu provozieren. Man wettet auf ihre Zahlungsunfähigkeit, ihren Erfolg oder ihre Rettung.»

Steigende Kurse der CDS waren für die Credit Suisse ein Warnsignal

Spekulative CDS können als gefährliche Brandbeschleuniger wirken. Das zeigte das Beispiel der Credit Suisse. Je tiefer der Kurs der CS-Aktien im Jahr 2022 fiel, desto stärker stiegen die Kurse der CDS. Steigende CDS-Kurse galten als Warnzeichen, dass die großen Wett-Spekulanten (die «Märkte») nicht mehr an die Zukunft der Bank glaubten oder jedenfalls auf deren Niedergang wetteten. Wegen dieser Spekulation verlor die Bank weiter an Bonität. Das wiederum hatte zur Folge, dass die CS bei der Ausgabe neuer Obligationen oder bei der Aufnahme von Krediten höhere Zinsen zahlen musste.

Schon Ende November 2022 prophezeite der Banken-Analytiker Rainer Skierka in der NZZ, dass der Kursanstieg der CDS für die CS «noch folgenschwerer als der Rückgang des Aktienkurses» sei. Doch diese Warnung wurde nicht gehört.

Bis heute weiß niemand, welche Finanzinstitute, Großbanken, Hedgefunds oder Beteiligungsgesellschaften wie BlackRock oder Vanguard auf eine Insolvenz der CS gewettet hatten. Die Akteure selber blieben im Dunkeln.

Es wäre von öffentlichem Interesse, dass die parlamentarische Untersuchungskommission dies herausfindet. Doch sie wird es nicht einmal versuchen.

Auf den Missstand bei der CS hatte Professor Chesney schon vor mehr als zehn Jahren hingewiesen. Anfang 2021 schaute er die Derivatgeschäfte der Credit Suisse genauer an. Es handelt sich um Spekulationspapiere, deren Wert von der zukünftigen Preisentwicklung von bestimmten Aktien oder Obligationen, einzelner Währungen, Rohstoffen oder Indizes abhängen. Im Geschäftsjahr 2020 sicherten weniger als 1 Prozent der Nominalwerte aller Derivatgeschäfte der CS das Kursrisiko eines Wertpapiers, eines Rohstoffs oder eines Wechselkurses ab: «Die restlichen 99 Prozent waren reine Wetten einer Casino-Finanzwirtschaft sowie Marktmanipulationen, die der Realwirtschaft keinen Nutzen, sondern nur Gefahren bringen. Wer kann da noch glauben, die Situation der Credit Suisse sei unter Kontrolle?», fragte Chesney damals.

Unvorstellbare Volumina der Derivatgeschäfte: Trillionen

Bei vielen der Wetten geht es nicht darum, wie sich Aktien- oder Währungskurse in einem Monat, einer Woche oder selbst am folgenden Tag entwickeln. Vielmehr wird mit Hilfe von Computern gewettet, wie sich die Kurse innerhalb einer Sekunde oder innerhalb von Millisekunden «entwickeln». Mit dem Einsatz von Hunderten Millionen gehebelter Franken, Euro oder Dollar können minimalste Kursverschiebungen zu namhaften Gewinnen oder Verlusten führen.

In der Schweiz tätige Finanzinstitute müssen ihre offenen Derivatgeschäfte einmal wöchentlich wenigstens der Börse SIX melden. Am 1. Juli 2024 erreichte die Summe der Nominalwerte der Derivate, mit denen auf künftige Kurse allein von Aktien spekuliert wurde, 211 Trillionen oder 211 Millionen Milliarden Franken. Das entsprach mehr als dem 260’000-Fachen des jährlichen BIP der Schweiz in Höhe von 800 Milliarden Franken.

Warren Buffet: «Derivatinstrumente sind Massenvernichtungswaffen»

Der Nominalwert der Derivatgeschäfte der Großbanken erscheint nicht in ihren Bilanzen. Diese Termingeschäfte seien ja noch offen und nicht abgeschlossen, begründen die Großbanken. Zudem würden sich die eingegangenen Risiken netto ziemlich ausgleichen. Es würde sich um ein «Nullsummen-Spiel» handeln.

Doch wäre das Wett-Casino tatsächlich nur ein «Spiel» oder sogar ein «Nullsummen-Spiel», dann hätten sich die Summen auch im Jahr 2008 gegenseitig neutralisiert und es wäre nicht zur weltweiten Finanzkrise gekommen.

Auch beim Zusammenbruch der Credit Suisse im Jahr 2023 spielten Derivate eine wichtige Rolle.

Als es zum Crash der Investmentbank Lehman Brothers kam, trugen die Risiken die 25’000 Angestellten von Lehman Brothers, unzählige Bankkunden sowie Millionen von Steuerzahlenden und Angestellten weltweit. Es mussten milliardenschwere Rettungspakete für andere Banken finanziert werden.

Bereits in den Neunzigerjahren hatte Warren Buffett die Derivate-Instrumente der Finanzindustrie als «Massenvernichtungswaffen» bezeichnet. Doch die Politik reagierte kaum. Für die meisten Medien war dieses undurchsichtige Wettcasino nur selten ein Thema.

«Das Risiko der Schuldenquote von Unternehmen kann durch Auslagerung aus den Bilanzen entschärft, vernebelt oder schlicht versteckt werden.»

Klaas Knot, Financial Stability Board, «Sonntags-Zeitung» vom 10.10.2024

Geschäfte mit Geld sind steuerfrei, Geschäfte mit Waren werden besteuert

Alle diese Derivatgeschäfte werden steuerfrei abgewickelt, während Konsumentinnen und Konsumenten beim Einkaufen von Gütern des täglichen Bedarfs die Mehrwertsteuer zahlen müssen.

Auch das Kaufen und Verkaufen von Finanzanlagen sollte minim besteuert werden, fordert Vermögensverwalter und Börsenspezialist Felix Bolliger. Eine Mikrosteuer würde die meisten Spekulationsgeschäfte vom Schweizer Finanzplatzes vertreiben – und damit den Finanzplatz nach Überzeugung Bolligers deutlich sicherer machen. Schon seit längerem setzt sich Bolliger mit anderen Finanzspezialisten für eine Mikrosteuer auf allen elektronischen Finanzflüssen ein.

Die Allgemeinheit trägt das Risiko, wird aber im Dunkeln gelassen

Die spekulativen Wettgeschäfte der Groß- und Schattenbanken in Billionenhöhe haben sich von der realen Wirtschaft entkoppelt. Für die Volkswirtschaft sind sie unnütz.

Sie bergen aber ein erhebliches Risiko. Sie können auf internationalen Finanzmärkten einen Crash auslösen.

«Wir verstehen nicht ganz, wie hoch Risiken, Leverage und Vernetzung mit regulären Geldhäusern sind […] Es gibt hier einen Ansteckungskanal.»

Josef Ackermann, früherer Chef der CS und der Deutschen Bank, «SoZ» vom 20.10.2024.

Professor Jan Pieter Krahnen, früherer Chef des «Center for Financial Studies» an der Universität Frankfurt, hatte vergeblich vorgeschlagen, dass Großbanken jedes Geschäft melden müssen, das sie mit einer Schattenbank abschließen. Dann wüsste man zumindest, wie groß das Volumen und damit das Risiko sei. Man könnte die Großbanken zwingen, auch Eigenkapital für Risiken zu hinterlegen, die sie in Schattenbanken ausgelagert haben. Das würde den Anreiz für solche Geschäfte verringern – und natürlich auch das dadurch entstehende Risiko.

«Verkettungen mit dem regulären Bankensektor sind relevant, weil sie Schockübertragungsmechanismen und Ansteckungseffekte verstärken könnten.»

Finanzstabilitätsbericht der Nationalbank, 2024

Das Bankwesen hat eigentlich zum Zweck, das Zahlungs- und Kreditgeschäft von Konteninhabern und Unternehmen reibungslos zu gewährleisten sowie Vermögen zu verwalten. Doch die Finanzindustrie hat die Finanzwelt in ein gigantisches Casino verwandelt, wo Milliardengewinne locken. Finanzkonzerne und Milliardäre zocken und bereichern sich schamlos auf Kosten anderer.

Großbanken und Schattenbanken scheuen auch die größten Risiken nicht. Sie zählen darauf, dass sie Im «Worst case» von den Regierungen und Notenbanken gerettet werden. Sie sind «too big to fail». Das Risiko eines großen Crashs trägt die Allgemeinheit mit allen verheerenden wirtschaftlichen, sozialen und politischen Folgen.

Die Öffentlichkeit wird im Dunkeln darüber gelassen, wie stark und gefährlich sich die Finanzwirtschaft von der Realwirtschaft entfernt hat und wie gigantisch das Wettcasino geworden ist, das Großbanken, Schattenbanken wie Blackrock, Hedgefunds und Milliardäre veranstalten.

Es genügt nicht, der UBS strengere Auflagen zu machen

Die Politik muss dafür sorgen, dass der systemrelevante Finanzsektor kein Wettcasino mehr betreibt, das die reale Wirtschaft bedroht.

Schattenbanken

Die unregulierten Schattenbanken sind entweder stark zu regulieren oder zu verbieten.

Zertifizierung der Finanzprodukte

Die Finanzprodukte (Anlage- und Spekulationspapiere) sollten zertifiziert werden, bevor sie auf den Markt kommen. Anders ist es im Industrie-, Nahrungs- und Pharmasektor: Dort gibt es für viele Produkte und Substanzen gesetzliche Normen und Zulassungen.

Derivate

Das riesige Volumen von Derivaten muss kontrolliert und drastisch reduziert werden. Die meisten «Investitionen» in Derivate sind reine Wettgeschäfte.

Kreditausfallversicherungen

Der Handel mit «Versicherungspapieren» CDS (Credit Default Swap) sollte nur wirkliche Ausfallrisiken absichern.

Mikrosteuer

Eine Mikrosteuer auf allen elektronischen Zahlungen ist die einfachste und wirkungsvollste Massnahme, um die reinen Spekulationsgeschäfte zu begrenzen und den elektronischen, rein spekulativen Hochfrequenzhandel in der Schweiz zum Verschwinden zu bringen. Gleichzeitig würde eine solche Mikrosteuer erlauben, die unsoziale und bürokratische Mehrwertsteuer für Güter des täglichen Bedarfs abzuschaffen.